豆粕三季度价格上涨分析及四季度展望

时间:2023-09-06

来源:卓创农业 作者:王文深

【导语】6月至8月,豆粕在低库存,低利润,低价格的背景下开始上涨,从下游被动建库到主动补库,从进口条件的变化到美豆产区的天气,供需合力,内外同向,加速了本轮的价格上涨。时间进入9月后,需求端开始率先走弱,价格也开始止住上涨趋势开始高位震荡。卓创资讯预计,4季度豆粕现货价格先涨后落,震荡上行。

大豆压榨产业现状:利润修复,库存下沉

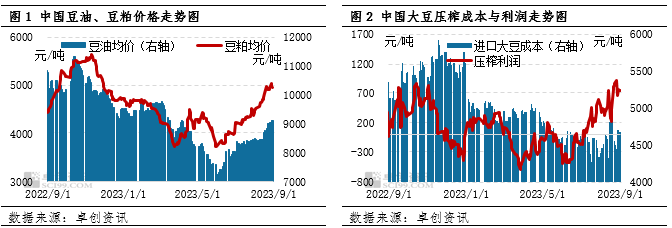

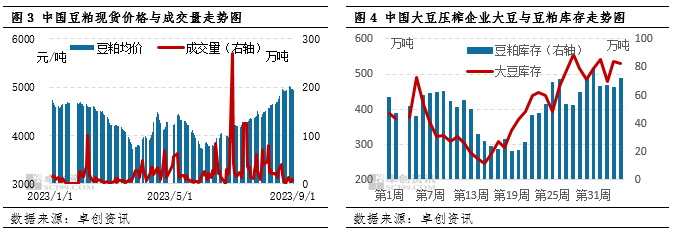

6月至8月,大豆压榨产业得益于豆油豆粕的期现价格齐涨,使得产业利润由负转正并持续增加。卓创资讯统计数据显示,6-8月份,豆粕现货价格累计上涨1229元/吨,涨幅32.9%;豆油现货价格累计上涨1893元/吨,涨幅26.3%。而同期,进口大豆成本仅上涨1.58%。

上游压榨利润的快速上行,带动中下游从被动建库逐步转向主动建库。卓创资讯统计的成交数据显示,6-8月的日均成交32万吨,较5月日均19万吨增加68.4%。同期上游企业的豆粕库存从6月初的45.91万吨增加至8月末的71.55万吨,仅增加25.6万吨。需求强劲有效缓解了高压榨量带来的库存压力,库存大量转移至中下游,使得大豆压榨企业的现货价格上涨压力有所减轻。

综合看,6-8月的上涨行情,剔除天气炒作、进口条件收紧等表面因素,实际上仍旧是大豆压榨行业在低库润、高库存、低价格的背景下的自身的周期驱动变化。而价格作为周期的先行指标,更是体现出目前“产业利润驱动库存转移”的周期特征。

4季度豆粕价格先涨后落,整体震荡上行

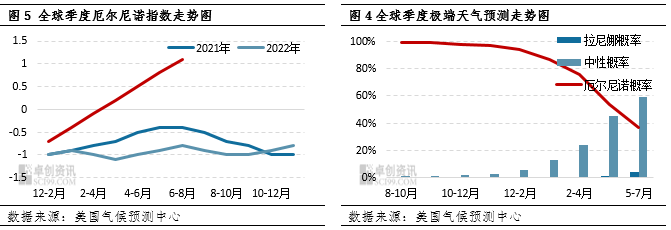

9月份开始,巴西大豆开始播种,今年马托格罗索州批准可以从9月1日开始播种大豆,这比往年提前了半个月左右。作为豆粕原料端的产量定价预期锚,2023/24年度的巴西大豆产量预期将逐步增加对美豆期货价格的影响权重。由于今年为厄尔尼诺气候现象,因此相比于美国大豆种植业完善的种植系统来说,巴西大豆产量将更多受到天气的影响。

从美国气候预测中心的数据显示,目前厄尔尼诺指数达到1.1,是自1997年以来的同期最大值。通常在厄尔尼诺条件下,南半球的夏季巴西产区将被高温覆盖,降水较少。因此市场需要警惕在巴西大豆的播种期,天气是否会降低大豆播种进度,进而影响产量预期。从预测数据显示,在2024年2月之前,全球仍旧处于厄尔尼诺的影响下。因此,2023/24年度的南美大豆播种期,市场需要将极端气候问题更多的考虑进远期价格的评估中。

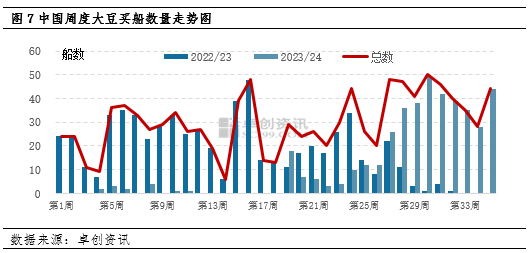

中国买船开始止跌增加,远期供应预期增长

从产业角度看,市场关注度较大的仍旧是中国买船情况。从周度的买船数据看,近期中国对2023/24年度的买船开始止跌增加,由于9-10月大豆到港量较少,且目前油粕价格的强势也给出了买船利润,因此尽管4季度前期大豆进口维持偏紧态势,但11月开始的大豆到港量或明显增加,市场在考虑11月之后的豆粕定价时,需警惕这一因素的具体影响。

综上,4季度为南美大豆的播种期,全球厄尔尼诺的气候状态,使得2023/24年度的播种前景较不明朗。叠加中国9-10月份大豆到港量偏低,全球海运条件不佳,因此4季度前期供应端的收紧将支撑豆粕价格。而随着目前买船的陆续到港,以及中下游库存能力的逐步饱和,豆粕价格或将受到上游库存压力的影响开始被动建库,届时价格或将震荡走弱,4季度整体将维持偏强走势。豆粕市场的产业驱动逻辑愈发深刻,市场需更好的理解产业各环节的具体情况,才能更好的预判价格行情趋势,预测产业发展方向。

免责声明:

1、凡注明为其它媒体来源的信息,均为转载自其它媒体,转载并不代表本网赞同其观点,也不代表本网对其真实性负责。

2、您若对该内容有疑问,请即与本网联系,本网将迅速给您回应并做处理。

3、本网站将尽力保证服务的及时性、客观性,但不保证服务一定能满足用户的要求,也不保证服务不会受中断。本网站所提供的所有信息和数据服务仅限于用户参考,不对用户的商业运作做任何具体性指导。用户因参考本网站提供的信息所带来的一切风险及法律后果由用户自行承担。

1、凡注明为其它媒体来源的信息,均为转载自其它媒体,转载并不代表本网赞同其观点,也不代表本网对其真实性负责。

2、您若对该内容有疑问,请即与本网联系,本网将迅速给您回应并做处理。

3、本网站将尽力保证服务的及时性、客观性,但不保证服务一定能满足用户的要求,也不保证服务不会受中断。本网站所提供的所有信息和数据服务仅限于用户参考,不对用户的商业运作做任何具体性指导。用户因参考本网站提供的信息所带来的一切风险及法律后果由用户自行承担。