温氏股份深度报告:王者归来

时间:2017-12-29

来源:长江农业

报告要点

我们认为,环保趋严叠加公司基本面向上,未来两年温氏有望迎来业绩和估值双升。在环保高压下,中国生猪养殖行业供给或持续受限,盈利或长期维持,生猪养殖板块有望迎来估值重塑。2018-2019年温氏商品猪出栏增速预计提升,黄羽肉鸡业务盈利有望恢复,业绩高增长可期,期待温氏股份王者归来。

环保趋严背景下优质龙头有望迎来估值和盈利双升

环保加严使得生猪养殖盈利或将长期趋稳,优质龙头有望迎来估值和盈利双升。在本轮猪周期中,自繁自养生猪已持续盈利30个月(2015年5月-2017年10月),但能繁母猪存栏量仍在下行,环保政策加严导致禁养区产能出清及行业进入壁垒提高是造成此现象的主要原因。即便考虑效率指标MSY提升和规模企业扩张,我们预计未来行业供给受限亦将是常态,猪价有望长期趋稳,行业或将长期保持合理盈利。在此背景下,我们认为生猪养殖板块估值中枢或将上移,市场份额快速提升的优质龙头有望迎来估值和盈利双升。

温氏2018年黄羽肉鸡盈利或将恢复,生猪出栏有望加速

我们认为,2018年温氏股份基本面积极向上,具体来说:

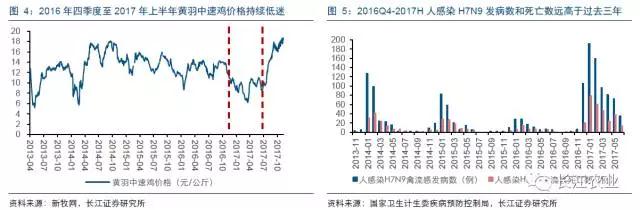

1、长达三个季度的亏损及环保加严使得黄羽肉鸡行业产能减少,肉鸡盈利或将恢复。2016Q4-2017H1黄羽肉鸡价格低迷,行业持续亏损和环保加严使得2017H1全国黄羽祖代种鸡和在产父母代种鸡平均存栏量分别同比减少7.80%和3.59%,2017Q3起黄羽肉鸡价格大幅反弹。我们认为,产能去化背景下,鸡价景气有望持续到2018年,公司养禽业务预计保持合理盈利。

2、2015 年起公司投资加速使得未来两年温氏生猪出栏预计提速。2015年、2016年以及2017Q1-Q3温氏投资金额分别同比增长113.4%、72.4%和63.9%,具体分拆来看:(1)2015年、2016年以及2017Q1-Q3在建工程分别同比增长43.2%、76.1%和99.9%;(2)2016年和2017Q1-Q3生产性生物资产分别同比增长21.5%、11.2%。从猪场选址建设到商品猪出栏一般需要3年时间,2015年起投资进程加快预示着2018、2019年生猪大概率出栏提速。我们预计2018、2019 年公司生猪出栏量分别为2300、2700 万头,同比增长21.1%、17.4%(预计2017年生猪出栏量同比增长10.9%)。

投资建议:“买入”评级

2018年温氏股份基本面向上,预计公司2017-2019年EPS分别为1.11、1.73和2.13元,对应PE分别为22.8、14.6和11.9倍,给予“买入”评级。

温氏股份:王者归来

我们认为,2018年温氏黄羽肉鸡盈利有望恢复,生猪出栏增长预计提速,公司基本面积极向上。具体来说:(1)长达三个季度的深度亏损使得黄羽肉鸡行业产能去化,2017年三季度起黄羽肉鸡价格逐步恢复,后期鸡价景气有望持续,2018年公司禽养殖业务业绩有望恢复;(2)基于生产模式的差异和成本优势,我们预计温氏生猪养殖ROE会长期处于前列。规模扩张方面,我们认为未来 2 年公司生猪销量增长有望提速,预计2018、2019年公司生猪出栏量分别为2300、2700万头,同比增长21.1%、17.4%(预计2017年生猪出栏同比增长10.9%)。当前中国生猪养殖行业集中度较低,温氏作为龙头其市场份额有望持续提升。

2018年公司黄羽肉鸡盈利或将恢复

2016年四季度至2017年上半年黄羽肉鸡价格持续低迷导致公司禽养殖业务亏损严重,2017年三季度黄羽肉鸡价格大幅上行,公司该业务盈利全面恢复。长达三个季度的亏损以及环保政策加严使得黄羽肉鸡行业产能减少,2017年1-6月全国黄羽祖代种鸡和在产父母代种鸡平均存栏量分别同比减少7.80%和3.59%。我们认为,在产能去化背景下,黄羽肉鸡价格景气有望持续到2018年,预计 2018年公司黄羽肉鸡销量约为8.0亿只左右,公司禽养殖业务预计保持合理盈利。

◆持续亏损以及环保加严导致黄羽肉鸡行业产能去化

产能过剩、H7N9高发使得2016年四季度至2017年上半年黄羽肉鸡价格持续低迷,行业整体陷入亏损。2014年下半年至2016年前三季度黄羽肉鸡持续盈利使得行业整体产能过剩,同时2016年四季度以来H7N9事件频发(2016年10月-2017年6月人感染H7N9发病数为750例,同比增加576%,人感染H7N9死亡数为282例,同比增加541%),多地关闭活禽交易市场或增加临时休市时间,黄羽肉鸡销售渠道受阻,导致2016年四季度至2017年上半年黄羽肉鸡价格持续低迷,黄羽肉鸡价跌至近年来历史低位,行业整体陷入亏损。

持续亏损以及环保加严导致2017年上半年黄羽肉鸡祖代种鸡、在产父母代种鸡存栏量下降。一方面持续的亏损使得行业主动淘汰产能增多,另一方面2017年以来环保政策整体趋严,养殖业环保监管对象由过去的以猪为主扩大为包括鸡在内的所有畜禽,亏损及环保使得黄羽肉鸡行业产能去化。具体来说:1、祖代种鸡方面,2016年全国黄羽祖代种鸡的平均存栏量为117.25万套,同比减少10.50%;2017 年1-6月全国黄羽祖代种鸡的平均存栏量为110.85万套,同比减少7.80%。2、父母代种鸡方面,2016年全国在产黄羽父母代种鸡平均存栏量为3646.66万套,高于2013-2015年的水平,较2015年增加2.31%,但2017年上半年全国在产父母代黄羽种鸡平均存栏量同比下降3.59%,2017年1-8 月同比下降7.35%,同比降幅进一步扩大。3、商品代黄羽肉鸡方面,2017年上半年黄羽肉鸡总出栏量较2016年上半年下降7.30%。

◆预计2018年黄羽肉鸡价格景气能够持续,公司肉鸡盈利恢复

我们预计,行业产能去化背景下,黄羽肉鸡价格景气有望持续,且从历史来看禽流感高发后鸡价大概率较长时间保持合理盈利水平,预计2018年公司肉鸡盈利恢复。2017年7月份以来黄羽肉鸡价格企稳并大幅回升。根据数据,截至 12 月5日中速鸡价格为16.3元/公斤,较前期低点3月16日的6.2元/公斤上涨了163%。我们认为,在黄羽祖代种鸡存栏量以及在产父母代种鸡存栏量均同比下降的背景下,黄羽肉鸡价格后期有望保持景气。从历史来看,2014年一季度禽流感高发后黄羽肉鸡价格较长时间保持合理盈利水平。以中速鸡为例,2014年下半年、2015年、2016年前三季度中速鸡均价分别为15.6、13.7、12.7元/公斤,均在行业成本线之上。2014-2016年公司黄羽肉鸡只均盈利分别3.86、3.33、2.52元,平均只均毛利为3.24元。本轮禽流感期间人感染 H7N9 的发病数和死亡数均高于2014年,行业亏损时间长于2014年,同时环保加严导致禁养区产能大量出清同时提高行业进入门槛。我们认为,2017年黄羽肉鸡行业产能去化力度大概率大于2014年,黄羽肉鸡价格景气有望持续到2018年。我们预计2018年公司肉鸡销量为8.0亿只左右,公司禽养殖业务预计保持合理盈利。

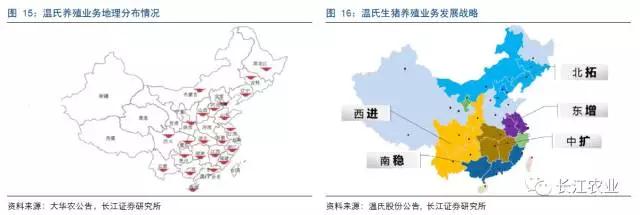

养殖区域扩张方面,“公司+家庭农场”模式下育肥舍由家庭农场建设,对公司的资金需求相对较少,且标准化合约使得该模式易于在不同区域间复制,近年来公司养殖区域不断扩大。公司主要养殖区域为两广、华东和华中,其中两广营收占比在一半以上,2016年两广、华东、华中的营收占比分别为54%、23%和11%。近几年,公司养殖基地的布局不断推进,在完善华东、华中、西南、东北等区域管理的同时,新增云南、贵州、河北、天津、辽宁、内蒙、山西、陕西等省市,公司生猪养殖整体发展战略为南稳、中扩、东增、西进、北拓。截至2016年底,公司已在全国20多个省、直辖市或自治区,拥有239家控股公司、5.86万户合作农户(或家庭农场)。

合作家庭农场户均养殖规模扩张方面,2012年-2017 年上半年公司合作家庭农场每户年平均出栏商品猪数量由493头增加至850头,增幅达72.41%,合作家庭农场户均养殖规模扩张原因有二:1、原有合作家庭农场对猪舍进行改造升级,改造后自动化水平提升;2、新发展的合作家庭农场基本都按现代高效猪场标准建造猪舍,单批养殖量为800-1000头,即年出栏量可达到1600-2000头左右,相对原有家庭农场增长明显。2017年上半年代养家庭农场户均投苗563头,同比提高11.85%,户均养殖量的增加为公司年生猪出栏量的持续增长提供了有力保障。

环保趋严导致供给持续受限背景下,生猪养殖板块有望迎来估值重塑,龙头企业预计将迎来市场份额快速提升。展望2018年,温氏基本面积极向上,一方面商品猪出栏预计提速,另一方面黄羽肉鸡价格景气或将持续。预计温氏2017-2019年EPS分别为1.11、1.73和2.13元,对应PE分别为22.8、14.6和11.9倍,给予“买入”评级。

1、凡注明为其它媒体来源的信息,均为转载自其它媒体,转载并不代表本网赞同其观点,也不代表本网对其真实性负责。

2、您若对该内容有疑问,请即与本网联系,本网将迅速给您回应并做处理。

3、本网站将尽力保证服务的及时性、客观性,但不保证服务一定能满足用户的要求,也不保证服务不会受中断。本网站所提供的所有信息和数据服务仅限于用户参考,不对用户的商业运作做任何具体性指导。用户因参考本网站提供的信息所带来的一切风险及法律后果由用户自行承担。