中粮年报系列之[畜产品篇]:2015年总结及2016年展望

时间:2016-01-08

来源:中粮期货研究中心

2016年上半年猪价的牛市仍可延续,养殖利润仍将维持高位,从下半年开始,随着生猪供给端的不断增长,猪价或将开始出现回落,但是养殖利润仍可维持在头均200元左右的水平。

2016年鸡蛋价格整体趋于回落,对于运行区间我们参照历史情况来看,主产区鸡蛋现货均价应当在2460-2860元/500kg之间波动,对于JD1605合约逢高沽空的策略不变。

2016年猪料产量将会呈现前低后高的走势,全年产量同比2015年将会出现增长;养殖成本下移,养殖利润得以维持,蛋禽存栏量仍将继续扩张,2016年蛋禽料产量也将保持增长;至于肉禽料,由于祖代引种受阻,商品代亦将进入去产能的周期,2016年肉禽料预计将出现显著下降,综合来看,2016年饲料产量同比2015年将会出现增长。

2016年随着国产玉米价格下行外贸粮对国产玉米的冲击将会减弱;竞争原料供给下降,豆粕添加比例有望进一步出现增长。

2015年畜产品市场涨跌互现,生猪价格结束了连续三年的熊市,进入牛市周期,鸡蛋价格冲高回落,底部逐渐下移,白羽肉鸡价格跌至8年以来的低点,而饲料生产方面,由于生猪存栏低迷,猪料产量下降明显,肉禽、蛋禽料产量虽有增长但也无法弥补猪料的下降,预计整个2015年饲料产量将录得下降。对于2016年,需求端将会有怎样的表现,通过此文与大家共析之。

第一部分 生猪市场回顾与展望

生猪市场回顾

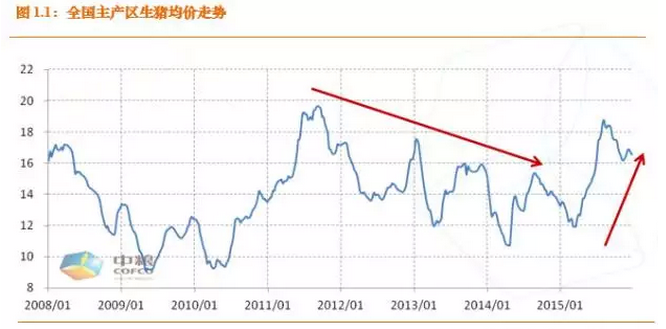

如图1.1所示,2015年生猪价格终于结束了长达3年的熊市,迎来了行情的反转,这波行情从3月中旬开始启动,春节前集中出栏之后,市场猪源紧张,经历过3年的亏损之后,生猪养殖业去产能效果开始显现,猪价连续5个月出现上涨,在8月底达到年内高点,从9月份开始随着节日集中消费减弱猪价下行,维持高位震荡,生猪养殖户盈利能力大幅改善,整个下半年头均盈利400元以上。

屠宰与存栏的数据也反映了供应的下降。如图1.2所示,2015年1-11月份,全国规模以上生猪定点屠宰企业屠宰量仅为19090.30万头,相比去年同期减少2214.70万头,从季节性走势来看,每年从9月份开始,屠宰量逐月出现大幅增长,在春节前一个月达到峰值,2015年前三个季度,由于生猪供给端收紧,生猪定点屠宰量同比大幅回落,从5月份开始连续6个月屠宰量都处于6年同期低点,11月份的屠宰量也仅仅是和2009年的水平相当。农业部11月份4000个监测点生猪存栏数据显示生猪存栏环比下降0.70%,同比下降10.07%,能繁母猪存栏环比下降0.60%,同比下降12.43%,育肥猪存栏环比下跌0.71%,同比下跌9.80%。

生猪存栏以及能繁母猪存栏低迷将会直接影响到后期屠宰量的增长,11月份存栏的数据依然处于下行趋势,但是我们应当看到一个积极地变化,12月初农业部畜牧业司介绍畜牧业生产形势时曾讲到,今年养殖形势虽好,但是仍有500万户养殖户退出,能繁母猪生产力平均提高6.5%,2014年我国能繁母猪PSY值15.92,2015年预计可达到17左右,而生猪养殖业比较发达的美国可达到20左右,因此随着我国生猪养殖业规模化程度的不断提高,PSY值逐年提高,即使能繁母猪存栏同比大幅下降,生猪出栏仍可保持增长。

2015年生猪价格上涨主要有三个方面的因素:一是主产区环评不达标猪场的关停,2015年1月1日起新环保法案实施,环保设备不达标的小规模散养户受此冲击较大,多数退出行业,二是2011年上一轮牛市时,增量补栏的母猪到了自然淘汰的阶段,母猪存栏下降,仔猪供应趋紧,生猪供应收紧,三是连续三年亏损,部分养殖户资金链断裂,选择退出行业。这三个因素叠加共振,造成生猪存栏大幅下降,生猪市场迎来牛市。

后市展望

对于2016年生猪养殖形势,我们主要从两个方面来考虑,一是生猪养殖利润的情况,如果生猪养殖利润仍能维持较高的水平,生猪供给端则会出现明显改善,另一方面则是能繁母猪的存栏情况,只有能繁母猪存栏企稳回升,仔猪供应才能迎来显著改善。

如图1.3所示,2015年生猪养殖利润持续向好,下半年头均盈利维持在400元以上,2015年的4月份和9月份我们分别进行过两次畜牧养殖的调研,4月份是补栏高峰,需求启动的时点,9月份则是需求的高峰。4月份在华南调研时,整个华南地区生猪存栏下降约30%,养殖户哀鸿遍野,对猪价十分悲观,到了9月份在华北调研时, 猪价已经上涨了接近5个月,部分养殖户已经开始扩群,但是补栏的母猪尚未经产,还未形成产能。从调研的情况来看,养殖户补栏的心态已经出现积极地变化,持续好转的利润已经刺激供给端出现扩张。

11月份能繁母猪存栏环比下降0.60%,同比下降12.43%,能繁母猪存栏却出人意料的再次出现下降。据了解,11月份能繁母猪屠宰量再度环比大幅上升,使得10月份能繁母猪存栏未能见底,11月份存栏再次出现下滑。去年年报中我们根据能繁母猪存栏以及生猪养殖周期曾经推导2015年2月份开始生猪供应将会出现持续下降,事实证明我们的逻辑没有问题,生猪价格的走势映证了我们的观点,同样的,我们来推演2016年的情况,从2015年7月份开始,能繁母猪存栏降幅出现缩小,10个月后也就是2016年5月份开始生猪供应将趋于平稳,因此2016年上半年猪价仍将维持高位,下半年开始猪价将趋于稳定,甚至小幅走弱。在这里要说明一点,对于农业部能繁母猪存栏的绝对数值不必过分解读,上文已经提到过,良种母猪的普及以及能繁母猪生产性能现的提高,挤掉了存栏中的水分,后期我国能繁母猪存栏将在4000万头左右徘徊,如果达到生猪养殖发达国家PSY水平,我国只需3700万头能繁母猪即可。

综上所述,2016年上半年猪价的牛市仍可延续,养殖利润仍将维持高位,从下半年开始,随着生猪供给端的不断增长,猪价或将开始出现回落,但是养殖利润仍可维持在头均200元左右的水平。

第二部分 蛋禽市场回顾与展望

鸡蛋市场回顾

如图2.1所示,从2014年四季度开始鸡蛋价格冲高回落,单边下跌的趋势一直延续到中秋备货才出现好转,7月份主产区均价更是一度跌破3元/500克,夏季减产以及中秋国庆需求高峰到来,给蛋价带来了短期的提振,9月份开始蛋价重拾跌势,整体来看,2015年鸡蛋价格走势与其历史上季节性走势一致,春节、端午、中秋蛋价季节性高点都得到了很好的体现,但是全年均价同比2014年下降18.78%,相比2013年下降3.23%,与2012年持平。

2015年鸡蛋价格整体出现下降主要有两个驱动因素,7月份之前价格大幅回落,主要是由于蛋鸡存栏的大幅增长,如图2.2所示,在产蛋鸡存栏从2014年末同比降幅收窄,至年中同比已经大幅上涨,鸡蛋供给的增加导演了蛋价第一轮下跌,中秋节前蛋价大幅反弹之后,鸡蛋价格再次迎来下跌,9月中旬东北地区临储玉米政策出台,这是近7年来玉米临储价格首次下调,国产玉米价格同国际价格接轨的意图十分明显,第二轮价格下跌,则主要是由于玉米等主要饲料原料价格下跌带来的养殖成本下降,在供应增长的前提下,鸡蛋边际成本下移,价格再次回落。纵观2015年,鸡蛋价格处于不断寻底的过程中。

鸡蛋价格展望

首先,从养殖利润的角度来看,蛋鸡存栏仍将继续出现增长。

蛋鸡的养殖周期普遍都在15个月以上,产蛋周期可以持续10-12月的时间,由于2015年前三个季度玉米价格维持高位,蛋鸡养殖成本较高,根据模型推算蛋鸡全程养殖利润处于亏损的状态,但是新作玉米上市之后,玉米价格大幅下跌,饲料成本下降,鸡蛋成本快速回落,蛋鸡养殖利润明显好转,目前养殖户更倾向于将蛋鸡饲养周期延长,摊薄全程养殖利润,我们可以通过淘汰鸡的价格走势看出端倪。

如图2.1所示,从全国主产区鸡蛋价格及淘汰鸡价格走势趋同,相关性非常明显,但是2015年前三个季度,鸡蛋价格同比回落达到30%以上,淘汰鸡的价格仅仅回落15%左右,下降幅度远不及鸡蛋。从我们华北地区调研的情况来看,养殖户补栏意愿较为积极,主要是因为2014年盈利状况较好,虽然2015年上半年出现亏损,但持续时间较短,如图2.3所示,养殖户资金压力不大,不少规模较大的养殖企业,已经开始扩建厂房,我们所调研区域的蛋鸡存栏同比已经出现增长,同时养殖户提前淘汰减少,造成市场供应有限,淘汰鸡价格强于鸡蛋价格。

如图2.3所示,蛋鸡养殖利润在10月份出现短暂亏损,11月份再次进入盈利区间,良好的养殖利润是驱动存栏继续增长的主要动力,2016年蛋鸡存栏整体仍将维持上升的趋势。

其次,从成本的角度来看,2016年蛋鸡养殖成本趋于下行。

玉米和豆粕的成本约占到蛋鸡养殖企业成本的65%左右,其中玉米成本约占45%,豆粕成本约占20%,玉米和豆粕价格是鸡蛋价格的主要影响因素。

玉米方面,近7年来玉米临储价格首次下调,继续执行临储政策是为了保护农民利益,防止“谷贱伤农”,但下调临储价格保持在合理水平,则是为了让市场发挥更大作用,让国内玉米价格与国际价格接轨,缓解玉米产业链企业的经营压力,目前来看,华南地区进口玉米到港成本1600元/吨左右,国产玉米港口分销价格约在2250元/吨,二者仍有较大差距,长期来看,玉米价格仍将维持弱势,有消息称2016年临储价格将再次下调0.1元/500克,2015年主产区饲料厂玉米采购均价2169元/吨,2016年全年均价料将跌破2000元/吨。

豆粕方面,在全球大豆供应持续增长的背景下,虽然国内蛋白需求也保持10%左右的高速增长,但是豆粕价格却持续走低,豆粕正是以其较高的性价比才赢得了在配方中的使用空间得以消耗。2016年进口大豆成本有望进一步走低,首先,美元进入加息周期,以美元标价的大宗商品价格面临下行压力,其次作为全球第三大大豆生产国的阿根廷反对派总统当选,上任伊始阿根廷就放弃汇率管制,由市场决定汇率价格,同时取消部分农产品出口关税,下调大豆出口关税5%,这些政策都将刺激阿根廷农民出售手中的大豆,以换取美元抵御国内的通货膨胀,如果此时阿根廷大豆流向市场,则正好弥补了巴西大豆库存消耗殆尽的窗口期,对美豆价格形成巨大压制,2016年豆粕价格易跌难涨。

玉米、豆粕价格下降趋势不改,蛋鸡养殖成本仍将继续下行。

最后,我们来看2016年鸡蛋价格运行趋势。

基于上文的分析,我们认为2016年鸡蛋价格整体趋于回落,对于运行区间我们参照历史情况来看,目前,鸡蛋主产区玉米采购均价1950元/吨,豆粕采购均价2500元/吨,玉米价格与 2009年7月份至2010年3月份市场价格相似,目前豆粕价格比当时还要低900元/吨,当时鸡蛋均价在2600-3000元/500kg之间波动,如果再考虑到豆粕价格的降幅,鸡蛋现货均价应当在2460-2860元/500kg之间波动(人工成本涨幅与蛋鸡成活率及产蛋率提升相抵消)。

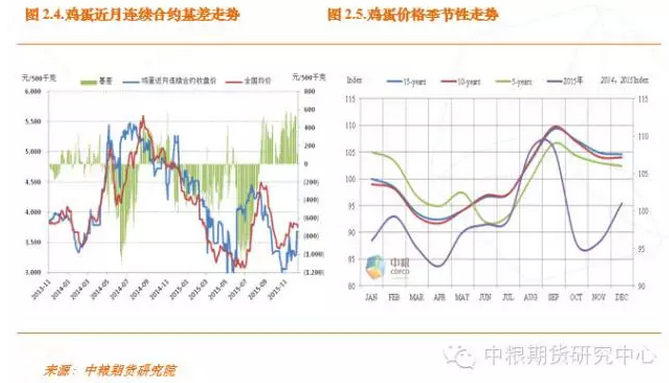

如图2.4所示,鸡蛋现货价格与期货价格走势趋同,而且期货价格总是先于现货价格启动,同时现货价格也对期货价格具有重要的指导作用,如果我们能够充分掌握二者的基差变化,就可以有效的为企业进行套期保值,转移风险。操作建议:如图2.5所示,我们通过鸡蛋价格的季节性走势可以对蛋价运行区间加以细化,第一阶段,每年春节后由于需求回落,鸡蛋处于去库存的阶段,蛋价趋于回落,此时需求企业可以降低库存,随用随买,以降低成本,但是需求企业为了保证安全生产,手中难免握有现货多头头寸,此时可提前在1605合约上布局空头头寸,对冲价格下跌带来的风险;第二阶段,端午节后至中秋节前由于蛋鸡歇伏以及集中消费,蛋价往往出现大幅攀升,根据我们对近20年的数据监测,只有1997年9月份蛋价与5月持平,其余的19年9月份蛋价相对于5月均出现了上涨,此时需求企业可适当增加库存,逢低补库,但是这个阶段正值夏季,鸡蛋存储周期较短,由于蛋鸡歇伏养殖户货源紧张,提高现货头寸有一定难度,此时可在1609合约上布局多单,对冲价格上涨带来的风险。

第三部分 肉禽市场回顾与展望

如图3.1所示,2015年白羽肉鸡养殖业陷入水深火热之中,养殖利润几乎全年都未出现盈利。2014年白羽肉鸡养殖行业处于自救目的,成立白羽肉鸡联盟,祖代引种量实行配额制,最终2014年全行业祖代鸡引种量约117万套,相较2013年150万套的水平下降约28%,祖代鸡引种量的大幅下降并未带来行业盈利能力的好转,祖代鸡存栏量依然偏高。

2015年美国爆发H5N2型禽流感疫情,我国农业部也要求自2015年 1月8日起暂停从美国进口包括祖代种鸡在内的所有禽类产品,截至年底仍旧没有放开进口限制,我国每年进口祖代鸡中的90%以上来自美国,此次禁止从美国进口活禽、种蛋及禽产品,势必严重影响部分祖代蛋鸡场的正常生产和经营,2015年我国祖代鸡95%的进口量转向法国地区,全年祖代鸡进口量将下降至70万套左右,较2014年下降40%。2015年年末,法国又传出H5N1禽流感疫情,而且H5N1病毒较H5N2治病性更高,消息一经传出,农业部已经立即禁止从法国引进祖代鸡,此次事件或加速美国开关过程,但通过流程审批等最早得到16 年6月份。同时,据了解美国目前部分州仍有零星疫情,但美国一直建议按州划分疫区,最终结果得看双反谈判,如达成一致或在16 年下半年解禁。16 年上半年的引种量将大幅减少,若美国16 年下半年开放的话,则全年预计在50-60 万套,而无法开放的情形下全年引种则只能达到20-30万套,相比以往大幅减少,促使行业由过剩转向平衡。

2015年我们前往山东地区调研时专程前往肉禽养殖企业以及屠宰企业了解肉禽的消费情况:肉禽养殖企业由于毛鸡价格持续走低,亏损严重,而肉禽屠宰企业情况略好,鸡腿、鸡翅价格处于历史高位,副产品如鸡架与去年同期持平,单看这几项产品,屠宰企业盈利能力明显好于去年,但是重量占比最大的鸡胸价格偏低,拖累整体屠宰利润,因此鸡胸价格偏低是导致目前屠宰场毛鸡收购价格持续走低的主要原因。调研中,我们与动物营养专家沟通也了解到,白羽肉鸡是所有畜产品中转化率最高的品种,2008年时白羽肉鸡的料肉比约为2左右,经过育种专家的不懈努力,目前已经降至1.5-1.6水平, 假如后期白羽肉鸡产品产量保持稳定,禽料消费量也有下降可能。

如图3.2所示,2014年祖代引种量的下降并未带来2015年孵化企业盈利能力的好转,肉雏鸡价格依然在成本线下维持震荡,通常肉种鸡孵化后25周左右开产,孵化需要3周,育肥需要6周,以此推算,2014年引种量下降的影响会在62周之后,也就是2016年3月份开始显现,届时白羽肉鸡的产量将会出现下降,2015年、2016年祖代引种量依然处于收缩状态,因此,从2016年二季度开始,白羽肉鸡价格或将迎来反转,届时需密切关注肉雏鸡价格的走势。

风险因素:15年调研时我们也了解到,祖代引种受阻时,部分企业是通过强制换羽来提高产能,强制换羽的情况在行业内一直都存在,通常大家都会进行一次强制换羽,换羽后产能只能达到之前的70%-80%,产蛋周期能够延长半年左右的时间。强制换羽如果大范围出现,将会影响到白羽肉鸡养殖产业去产能的进程。

第四部分 饲料消费回顾及展望

对于饲料行业,在这里我们主要讨论两方面的情况,一方面,饲料总产量2015年预计将录得下降,2016年能否出现恢复性增长,另一方面,2015年能量类、蛋白类饲料的替代风是否可以延续。

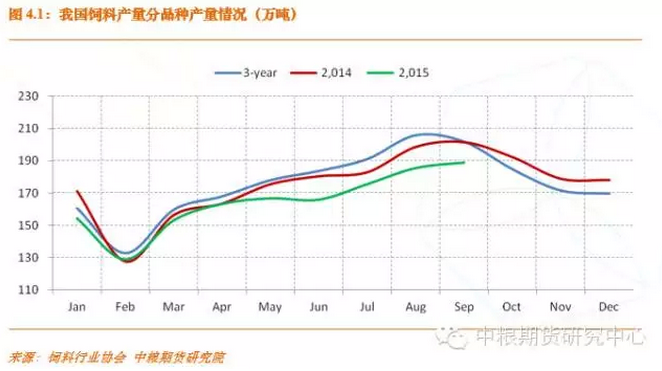

首先来看饲料产量的数据,农业部180家重点跟踪企业监测数据如图4.1所示:2015年1~9月,饲料总产量同比下降4.7%。其中,配合饲料同比下降4.2%;浓缩饲料同比下降9.1%;添加剂预混合饲料同比下降2.9%,分品种来看1-9月份,猪饲料产量同比下降14.9%;蛋禽饲料同比增长0.4%;肉禽饲料同比增加14.8%;水产饲料同比下降18.5%;反刍饲料同比下降0.4%;其他饲料同比下降1.6% 。生猪饲料,蛋禽料和肉禽料每年产量约占全部饲料产量的的86%,其中生猪饲料产量约占全部饲料产量的的52%,蛋禽料约占18%,肉禽料约占16%,根据前三个季度数据推算,全年饲料产量预计将出现3%的下降,这是继2013年之后第二次录得产量的下降。

饲料产量数据与文章前三个部分介绍的养殖行业基本面的情况不谋而合,那么同样的,根据我们之前的分析,2016年猪料产量将会呈现前低后高的走势,在较好的养殖利润的驱动下,猪料销量将在下半年出现上涨,全年产量同比2015年将会出现增长;养殖成本下移,养殖利润得以维持,蛋禽存栏量仍将继续扩张,2016年蛋禽料产量也将保持增长;至于肉禽料,由于祖代引种受阻,商品代亦将进入去产能的周期,2016年肉禽料预计将出现显著下降,综合来看,2016年饲料产量同比2015年将会出现增长。

第二个方面我们来看原料替代的情况。首先要讲的是能量饲料的替代,2015年调研时,华南地区饲料企业使用进口杂粮替代国产玉米情况较为普遍,进口高粱主要用来替代国产玉米,进口大麦主要用来替代小麦和麸皮。华北由于是产区,对于进口杂粮的替代认可度较低,替代比例不及华南地区。2014年进口高梁刚开始使用时,替代玉米量只有10-20%,主要是使用高粱的饲料颜色发红,不被养殖户所认可,但是从2014年下半年开始,经过实践,进口高粱替代国产玉米并未造成饲料品质发生较大差异,甚至还具有收敛止泻的作用,替代比例逐渐增加,大部分饲料企业国产玉米已经被替代将近50%,鸭料已经可以做到无玉米日粮。如果说2014年进口杂粮替代国产玉米还处于摸索的阶段,那么2015年 则是真正的将替代“发扬光大”。

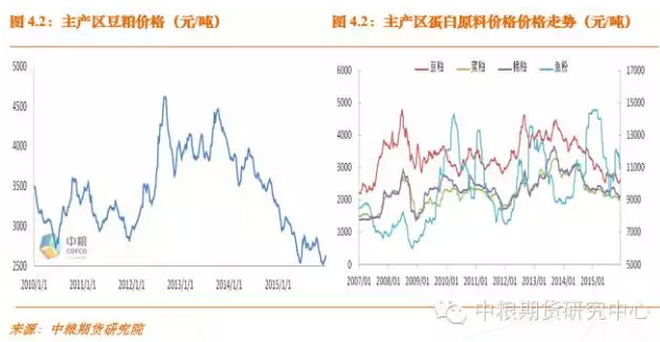

如图4.2所示,今年玉米价格身陷行情低迷泥潭,抛开“高供应、低消费”、临储价格下调等利空打压之外,国外进口粮源大量到港也是一个主要原因。外贸粮与国产玉米价格的巨大剪刀差,是企业进口的主要动力,同时,除了进口玉米受到配额限制,其他进口粮食均未受限,这也是导致进口粮源挤占市场的一大因素。2014年中国进口高粱、大麦和DDGS总量为1660万吨,预计2015年上述进口产品预计能够替代饲用玉米2266万吨,同比增加1178万吨,增幅108%。

对于2016年,我们认为替代量将呈现下降趋势,一方面是国储玉米去库存压力巨大,降价抛售将成为主流,拋储及不断的下调临储收购价格,将会缩窄外贸粮与国产玉米之间的价差,造成外贸粮失去替代的优势,另一方面则是外贸粮所面临的政策风险,自2015年9月1日对大麦、高粱、木薯和玉米酒糟这四类商品的进口,除了办理入境货物通知单之外,还须先向商务部门申请办理自动进口许可证,之后才能到海关办理报关手续。由于增加了自动进口许可证的程序,相关部门实际上加强了对相关进口的监督,虽然目前并没有出台明确的下一步措施,但加强管控的态度非常明确。

再来看蛋白原料的替代,如图4.2所示,由于豆粕价格持续走低,跌至8年以来的低点,目前性价比突出,产品标准化程度高,而且采购渠道便利,饲料企业纷纷上调使用比例。从我们2015年调研的情况来看,猪料中豆粕添加比例已经达到峰值,增长空间有限;禽料中杂粕添加比例继续下降,主要被豆粕替代,鸭料中最为明显,华南地区鸭料之前都已做到无豆粕日粮,但是从2015年开始,杂粕在鸭料中很少使用,禽料中豆粕添加普遍上调30-50%;水产料中菜粕添加比例也从30-40%降至目前的5-10%,进口DDGS使用量也有所下降,主要被豆粕替代,水产料中豆粕添加比例上调约30%。

对于2016年,我们认为豆粕的替代比例仍将进一步出现上涨,替代主要来自两个方面,一方面是国产菜籽取消临储政策,播种面积大幅下降,2016年产量将进一步走低,另一方面则是2016年进口DDGS面临反倾销调查,据传国内贸易企业在消息不明朗前,已经暂停进口美国DDGS,综上,2016年豆粕的添加比例有望进一步出现上调。

1、凡注明为其它媒体来源的信息,均为转载自其它媒体,转载并不代表本网赞同其观点,也不代表本网对其真实性负责。

2、您若对该内容有疑问,请即与本网联系,本网将迅速给您回应并做处理。

3、本网站将尽力保证服务的及时性、客观性,但不保证服务一定能满足用户的要求,也不保证服务不会受中断。本网站所提供的所有信息和数据服务仅限于用户参考,不对用户的商业运作做任何具体性指导。用户因参考本网站提供的信息所带来的一切风险及法律后果由用户自行承担。