数据观测 百胜集团在中国未来如何?

时间:2015-06-17

来源:互联网

百胜集团不仅是国际餐饮行业的龙头股,而且其中国业务占据核心地位(全球收入的40%左右,利润的50%左右)。同时,因为在中国发展人口红利的逐渐消失,以及饱受食品危机的不断冲击,百胜的发展前景出现了两极化的观点:一方认为会一蹶不振,另一档认为会迅速反弹。

考虑到中国公司对其业务的重要影响,利用网络的丰富数据,对百胜在中国的两个主要连锁——肯德基和必胜客,进行了长期跟踪并试图发现趋势。

一、市场份额变化

首先利用大众点评网上的数据观测百胜在中国餐饮市场的份额,所用的指标是市场份额=在百胜发生消费的人数/总消费人数。下图是YUM百胜集团在中国的整体表现,可见百胜在2008-2010达到顶峰后,一直在走低。几次大事件(禽流感、药鸡门和供应商危机)的发生和份额的走势吻合得很好,都推动了整体份额的下降。同时这个份额的变化与百胜的财报也有一定的吻合度。

下图是肯德基在中国餐饮市场的份额变化。肯德基是百胜最重要的业务,所以基本趋势与上图雷同。

下图是必胜客在中国餐饮市场的份额变化,出现了比较持续的份额下滑。

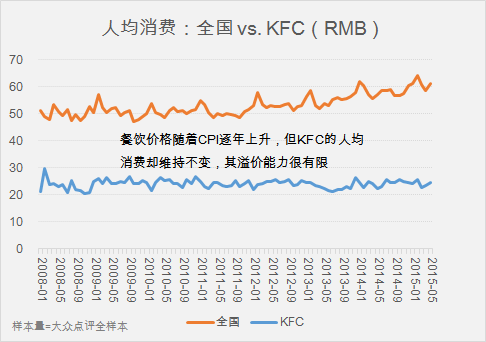

二、人均消费额

下图是利用大众点评网的数据观测2008-2015年的人均消费额变化。很清楚的趋势是:全国的餐饮平均价格随着CPI的变化逐年上升,但是百胜集团的人均消费额却逐年下降。考虑到国内逐年上升的租金及人员成本,这对单店的利润也有较大的负作用。同时,这也从一个侧面说明了百胜旗下品牌的溢价能力较弱,无法提价。

下图是对肯德基的分析,呈现了类似的趋势。

下图是对必胜客的分析,也呈现了类似的趋势。

三、新业务或品类带来的转机

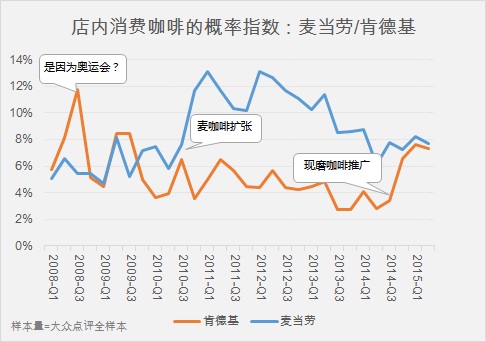

2014年底和2015年初,肯德基开始力推现磨咖啡,试图增加ARPU以及吸引客流。这一策略比肯德基整整晚了5年。这也是百胜集团做出的新尝试,效果如何呢?

从产品和定位来说,两者的区别挺大:

1)麦咖啡有单独的门面或者柜台及品牌在运营,麦咖啡目前都属于麦当劳餐厅中的“店中店”,有独立的点餐柜台、配备专门的咖啡师、有较高档的咖啡机,还配备甜品等,并提供更为舒适的沙发座椅。而肯德基的现磨咖啡就是在原有柜台销售,并未设立独立的售卖柜台和座位区。

2)肯德基一般提供6种左右的咖啡产品,价格最便宜的美式咖啡10元/杯,而最贵的产品是19元的摩卡。这个价格不仅远低于星巴克和Costa Coffee位于30元左右的均价;而且也低于麦当劳的咖啡价格,麦当劳里的麦咖啡最便宜的小杯卡布奇诺为12元,大部分中杯产品集中在13至19元,大杯则在20多元

下图依然是利用大众点评网的数据,分析在店内消费咖啡的概率(利用语义分析找出在麦当劳及肯德基中可能消费了咖啡用户的概率)。从下面的图表可以看到:

1)2010年麦当劳力推麦咖啡之后,消费咖啡的比例明显上升,但是在两年后,这个比例持续下滑

2)五年之后,2014年底及2015年初,肯德基跟进大力推广现磨咖啡(去吃肯德基的同学们都会留意到,北上广深的肯德基门店都会问一句要不要咖啡或者往套餐里免费送咖啡),消费咖啡的比例也是明显上升,目前基本上与麦当劳的比例追平

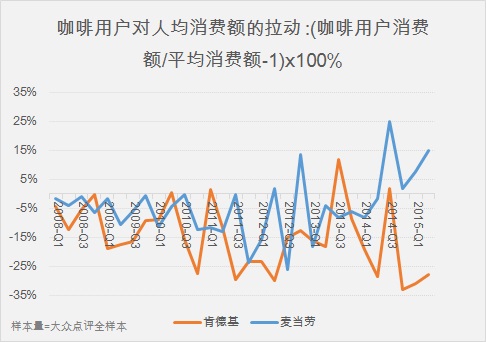

从咖啡拉动人均消费额的效果来看,下图使用的指标是:(咖啡用户消费额/平均消费额-1) x 100%。咖啡用户的人均消费额低于一般用户的人均消费额。

1)在麦咖啡推广以后, 这个趋势更加明显,估计咖啡的作用更多不在于推高人均消费额,而是在于吸引更多的客流。但是在2014年之后,在麦当劳中,咖啡用户的人均消费额却出现高于一般消费者的趋势,而且这个提升额还在逐步攀升。难道麦当劳的消费者已经完全认可咖啡,在买汉堡的同时补上一杯咖啡?

2)肯德基之前一直没有主打主推咖啡,只是在小范围尝试,所以在大力推广现磨咖啡之前,咖啡用户的人均消费额低于普通用户,甚至这个差额比麦当劳的还大。而且随着2014年底及2015年初主推现磨咖啡之后,这个差额进一步扩大,估计和大力做活动促销引来不少客流有关系。

总之,从目前来看,肯德基主推现磨咖啡这款新品所取得的效果,在引进客流上有提升,但是提升消费额上,还有待观察。

百胜餐饮中国业务占比高 本土化努力讨好中国市场

极少有跨国公司像百胜这样,中国区营收占到全球营收的一半以上。

在参加过最近位于上海的投资者会议后,长期关注百胜的摩根大通分析师John Ivankoe对这家公司更有信心了。

根据路透社的报道,这位分析师在最近的一则客户报告中表示,由于百胜中国的运营已经十分独立,他觉得母公司将其拆分出去的可能性正变得越来越大;最理想的方案是进行一次免税分拆,然后运作百胜中国在港交所上市。

由于摩根大通这份报告同时提高了百胜的股票评级和目标股价,当天公司的股价上涨了4.38%;从全球业绩增长到机构增持的各类利好,在今年已经使百胜的股价整体上涨了约28%。

当一项业务规模够大、与公司核心业务差异够大时,往往会被剥离为独立的公司。

百胜集团的中国业务一度比其他业务增速快得多,从2012年中开始,百胜中国对母公司的营收贡献率就一直稳定在50%以上。但由于福喜食品安全事件的影响,最近中国区的情况不太好:从最新一季的财报看,百胜在中国的同店销售额已经连续三个季度下滑超过10%。

这也不是百胜第一次传出要拆分中国业务的消息。最近正在督促百胜这么做的,正是它自己的一位激进机构股东、对冲基金Corvex Management:这家基金表示,拆分后的百胜中国股价可以升至130美元,如果按照目前其持有的3%股份来看,全部抛售可以小赚一笔。

在拆分这件事上,另一个关键因素是拥有不少百胜股份的投资基金Third Point。今年4月底百胜公布第一季财报时,Third Point的负责人、激进投资者Dan Loeb在至投资者的公开信中,花了大量篇幅分析百胜中国市场的复苏情况,并建议百胜要抓住中国的中产阶级消费者。

如果看看百胜目前在中国的两大品牌:肯德基和必胜客,你可能会觉得“抓住中产阶级消费者”是个笑话:目前,肯德基在全国的1000多个城市内拥有4896家门店,远超目前仅有2000余家门店的麦当劳(专题阅读);必胜客的门店及外卖服务点,在2014年同比也分别增长了24%和30%。

但要是回到肯德基进入中国的第一年(也就是1987年),那时候国内能够消费得起这个品牌的群体,绝对是正宗的中产阶级(甚至更高)。《纽约时报》曾这么描述肯德基在北京的第一家门店:“每天一到午饭时间,北京肯德基炸鸡店就门庭若市,排队的人里三层外三层。天安门附近的分店(前门)创下肯德基单店最高销售纪录,它是世界上规模最大、赢利最好的连锁店。”

当然,想要尝鲜的普通家庭进入这家门店前,往往要攒上一个月的收入。而由于当时被认为是“高档”餐厅的代表,肯德基在北京的几家门店甚至一度成为当时年轻人举办婚礼的热门选择。

2000年之后,肯德基的光环在一二线城市已经基本褪去,但屡创新高的销售额让百胜开始重新定位整个中国市场的位置:2003年,肯德基在中国开出了231家新店,百胜在计算当年的财报数据时发现,当年大中华区的销售额已经达到93亿人民币,同比暴涨了31%。

2004年1月,肯德基在中国的门店总数突破了1000家,当年百胜中国也成为了集团内第一家脱离国际业务部,直接向全球总部报告的分公司。在之后的十多年里,由于销售收入及利润每年都保持了高速增长,中国逐渐成为了远比美国本土更重要的市场。2012年第三季度,百胜中国区的销售在集团内占比首次过半,达到56%。

如果回头来看那几年百胜在中国的快速扩张,除了在快餐行业最为致命的几大因素:餐厅选址、门店扩张、成本控制和利润率上都掌握了领先优势外,百胜也在尝试刻意打破“洋快餐”和“中式快餐”的界限——从改造菜单开始。

从2000年起,百胜就开始揣摩中国消费者的口味偏好,据此尝试推出更多新产品。你可以把这种策略看成一种营销手段——通过不停地推出新品,保持消费者的新鲜度,从而维持门店的回头率;而一旦消费者失去兴趣,这些新产品就会被毫不留情地被砍掉。

在之前的报道中,曾有业内知情者向《好奇心日报》分析过肯德基的“同心圆”产品政策:“炸鸡是所有产品的核心,鸡肉卷、各种汉堡处于第二环,咖啡等在更外面一环;最外层是那些频繁推出又大多会消失不见的新品,基本没有任何一款新品是可以进入到核心环的。像老北京鸡肉卷这么畅销的单品,能够进入到第二环就不错了。”

2003年,肯德基在中国市场上一共推出了24个新产品,不过这些产品中一直留在菜单上的,只有玉米沙拉;2004年8月,广东地区的肯德基菜单上首次出现了完全来自中国本土的饮料——王老吉凉茶,但很快也因为销量不佳就此消失了;2008年,肯德基正式提出“打造新快餐,为中国而改变”,推出了油条、豆浆等产品,并在2年后,推出米饭套餐。和直接的竞争对手麦当劳比起来,你会看到肯德基有多讨好中国市场。

现有品牌深度本土化效果不佳,那么创造一个完全本土化的新品牌呢?哦,我们说的是在国内基本没有存在感的“东方既白”。在当时已经开始兴起的中式快餐中,东方既白的产品显得辨识度不高,“肯德基的兄弟品牌”也不能算是一个正经的品牌定位,以至于7年之后,东方既白在中国只开出了17家门店,其中有12家在上海。

而比品牌定位不准更悲惨的是,在百胜中国独立发展后,就碰上了几桩大的公共卫生和食品安全事件:

2004年,东亚地区爆发H5N1禽流感,直接影响了肯德基亚洲一半的门店营业额,使中国区业绩下滑1%;

2005年,肯德基的新奥尔良系列产品陷入“苏丹红事件”,根据《肯德基:中国式进化》所引用的数据,按照营业额计算,当时中国肯德基的1200家门店在5天内的损失累计超过3000万人民币;

2012年,肯德基、麦当劳品牌陷入“速成鸡”事件,负面舆论及销量下滑使百胜预计当季度国内同店销售额将下滑6%;

2013年,中国再次爆发禽流感疫情,当季中国肯德基同店销售额下跌24%,并拖累百胜集团盈利同比下降26%;

2014年,肯德基、麦当劳又一起陷入了“福喜过期肉”事件,随后百胜中国的同店营收连续三个季度大跌,跌幅分别达到14%、16%和14%。

如果处置迅速得当,小型的食品安全事件影响一般会在滞后的季度财报数据中被消解,但却能在几天乃至几十天的股价中体现。从百胜的股价长期变化中可以看出,上述事件或多或少都遏制了公司市值的膨胀速度,尤其以福喜事件体现最为明显。

一些分析由此认为,接连的食品安全丑闻、加上市场竞争的加剧及多元化,百胜在中国正在经历“品牌疲劳期”。英国《金融时报》最近就引用沃伦资本(JL Warren Capital)分析师李君蘅的意见称:“百胜中国从之前的多次业务低谷中走了出来。然而,复苏所花的时间和营销支出一次比一次多。……百胜在中国面临的挑战大多是结构性、而非一次性的。靠一些推高股票估值倍数而忽视基本面的财务手段,不太可能解决这些结构性问题。”

对百胜来说,中国市场依然不可忽略,但将所有鸡蛋都放在这个篮子里也过于冒险。在2013年的一轮内部重组后,印度分公司也已开始向总部单独汇报,集团CFO Richard Carucci在2012年接受路透社采访时还说,计划未来8年内在印度开出2000家新店。

相对成熟的欧美市场来说,只要能充分挖掘中国的三至六线城市,以及临近的印度或是东南亚国家的市场,像百胜这样的大公司依然能在入华近三十年后,保持在亚洲市场的收益。不光是百胜,可口可乐、麦当劳、宝洁……与它同时期进入中国的那批消费品类大公司都是这样,只是它们的中国市场盘子现在都还没有那么大。

你看,没有任何一个国际品牌像百胜这样,中国市场的营收占比达到如此高的地步,如果哪天百胜中国真的独立上市了,并成为一家中国公司,那也没什么好奇怪的,商业就是如此。

1、凡注明为其它媒体来源的信息,均为转载自其它媒体,转载并不代表本网赞同其观点,也不代表本网对其真实性负责。

2、您若对该内容有疑问,请即与本网联系,本网将迅速给您回应并做处理。

3、本网站将尽力保证服务的及时性、客观性,但不保证服务一定能满足用户的要求,也不保证服务不会受中断。本网站所提供的所有信息和数据服务仅限于用户参考,不对用户的商业运作做任何具体性指导。用户因参考本网站提供的信息所带来的一切风险及法律后果由用户自行承担。