2014年上半年我国肉鸡市场形势回顾及后期展望

时间:2014-10-15

来源:《中国禽业导刊》作者:

今年上半年,由于受供需失衡、H7N9流感等多种因素影响,肉鸡市场仍未摆脱低迷状态,鸡肉产量减少,养殖场户利润受损,5月份市场回暖,鸡肉价格上涨,但市场全面恢复仍需一段时间。进口下降,出口增加,继续保持贸易顺差。国际市场美国鸡肉价格上涨,出口增加。预计下半年我国肉鸡价格企稳回升;全球鸡肉产量、贸易量均增加。

一 肉鸡市场逐步好转,亏损程度减弱

1 生产受损

H7N9疫情重创家禽业。据中国畜牧业协会家禽分会数据统计,全年行业损失达1000亿元,其中广东省损失达100亿元,山东省220亿元。2014年初,广东、江苏、浙江等地发现H7N9疫情,1月份损失估计达200亿元,两度疫情发生,致使企业库存严重,消费不足。由于养殖户亏损,对后期生产普遍不看好,肉鸡存出栏及产量下降。一季度广东家禽存栏同比减少8.5%。2014年1~5月,上海市肉鸡出栏669.52万只,下降27.5%。由于H7N9的影响将存在一段时间,一些小规模养殖户生产难以为继,部分养殖户尤其是散养户纷纷退出养殖行业,养殖大户和规模养殖场因资金周转困难适当压缩饲养规模,造成出栏量下降。据美国农业部最新预计,2014年我国肉鸡产量减至1270万吨。

2 肉鸡消费有所好转

5月份,我国肉鸡市场价格持续较大幅度上涨,各养殖场纷纷补栏,肉雏鸡价格强势反弹,虽然当前鸡肉价格在高价位运行,但终端需求无明显利好,南方地区推广冷鲜鸡,市场还需时日接受,鸡肉销量并没有恢复至过去水平,居民对肉鸡消费的意愿恢复需要一个过程,屠宰场消化积压库存也需要一段时间。另外,宏观经济增速放缓,工业企业及一般服务业用工需求下降,尤其农民工流动减少,大中院校面临放假等因素都会影响肉鸡消费的全面恢复。

3 养殖成本增加

上半年饲料原料玉米保持较高价位,配合饲料价格上涨,致使养殖成本增加。肉鸡饲料中玉米所占比重为55%~60%,上半年玉米价格下降,全国玉米平均价格为2.39元/千克,同比下降2.5%,其中6月份,全国玉米月平均价格2.45元/千克,同比下降2.3%。全国豆粕月平均价格4.17元/千克,同比上涨16.8%。1~6月份肉鸡配合饲料价格为3.41元/千克,同比上涨1.9%,其中6月份肉鸡配合饲料3.42元/千克,同比上涨1.5%。

4 养殖效益亏损减弱

受H7N9疫情影响,加上今年的雇工成本、饲料成本均比上年有所上涨,导致广大养殖户均处在亏本状态,我们通常以鸡粮比来衡量农户养殖盈亏情况,盈亏平衡点为7.5∶1,1~6月份鸡粮比价为7.16∶1,低于盈亏平衡点,农户养殖肉鸡亏损。用鸡料比来衡量规模养殖盈亏情况,盈亏平衡点为5.5∶1,1~6月份鸡料比价为5.03∶1,低于盈亏平衡点,规模养殖肉鸡亏损。效益亏损明显减弱,6月鸡粮比、鸡料比分别为7.3∶1和7.3∶1,接近盈亏平衡点。有些地区已有盈利,如广东肉鸡净利润1.75元/只,而上年年底时为亏损1.30元/只。

二 国内集市价格上涨,美国市场价格有涨有跌

1 国内集市价格

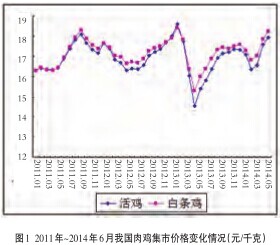

2014年上半年我国肉鸡市场价格上涨(图1),市场明显恢复。1~6月份全国活鸡、白条鸡集市均价为16.7元/千克和17.4元/千克,同比分别上涨4.2%和0.4%。今年1季度,受元旦、春节等重大节日的带动,肉鸡价格先升后降,总体波动不大。第二季度进入4月份后,随着禽流感疫情的影响明显减弱,持续低迷一年之久的家禽产业链价格全线上涨,全国各地肉鸡价格持续上涨。6月份活鸡、白条鸡集市价格分别为17.9元/千克和18.2元/千克,同比分别上涨16.6%和9.2%,为2013年3月以来的最高点。从主产区来看,6月20日白羽肉鸡均价18.1元/千克,其中最高价仍为河南地区18.3元/千克,最低价仍为山东地区17.52元/千克。

2 美国肉鸡产品批发价格

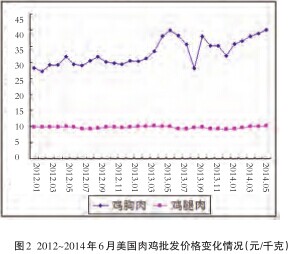

2013年上半年美国鸡肉批发价格有涨有跌(图2),分品种来看,鸡胸肉(无骨无皮)批发价格持续上涨,1~6月鸡胸肉平均价格为36.8元/千克,同比上涨8.8%。其中6月份鸡胸肉为40元/千克,同比上涨0.3%,比年初上涨25%,达到近年来最高点。1/4鸡腿批发价格运行平稳,1~6月鸡腿平均价格为9.7元/千克,同比下降2.1%。

三 家禽产品出口增加,进口下降

1~4月出口家禽产品15.2万吨,同比增加3.1%,出口额5.6亿美元,同比增加0.5%;进口家禽产品14.0万吨,同比减36.6%,进口额2.6亿美元,同比减34.5%;贸易顺差3.0亿美元,同比增1.4亿美元。

禽肉产品首次出口北美市场。3月份,由山东潍坊生产的禽肉熟制产品出口加拿大,对禽肉企业拓展北美等高端市场起到积极的示范作用。

四 国际市场形势分析

2014年美国对俄罗斯出口鸡肉量大幅下降。1~3月份美国出口到俄罗斯的鸡肉同比分别下降8%、52%和41%。而且由于一系列兽医纠纷也导致俄罗斯从4月份起停止进口美国家禽3个月。2013年,俄罗斯进口41.5万吨的冷冻禽肉,其中65%(26.6万吨)来自美国。另外,今年立陶宛、中国、加纳和哈萨克斯坦进口的美国禽肉量也均有下降。

巴西鸡肉出口量增加,但出口额减少。2014年前5个月巴西家禽出口量为160.6万吨,同比增长了1.2%,出口额减少了10.3%。其中整鸡出口58.6万吨,同比减少4.7%。巴西禽肉出口的增加得益于出口市场存在的疾病暴发问题。禽流感暴发之后,巴西禽肉对韩国的出口上升了30%。墨西哥猪业疾病暴发的结果是对鸡肉的需求增加,同时也促进巴西禽肉的出口。俄罗斯为世界第一大鸡肉进口国,进口减少。近年来俄一直在不断增加国内的家禽生产,以替代进口。俄罗斯第一季度的家禽产量比去年同期增加了4.4%,达到91.5万吨。而且,目前进口禽肉的价格平均高于俄罗斯禽肉10%。日本2014年第一季度从泰国进口5000吨生鸡肉,原因是泰国近些年没有出现过禽流感疫情,此前日本曾因禽流感疫情,对泰国产新鲜鸡肉曾有10年的进口禁令。

五 后期展望

1 国内市场

(1)供需方面由于2013年祖代肉鸡引种数量过多,造成父母代肉鸡存栏量大,商品代鸡雏鸡供大于求,价格低迷。上半年肉雏鸡平均价格为2.49元/只,同比下降1.2%。近期鸡肉价格回升,肉鸡饲养亏损减少,养殖户补栏情况逐步好转,当前养殖户看好后期的节日消费市场,补栏积极,肉雏鸡价格看涨。6月份,全国肉雏鸡平均价格为2.6元/只,同比上涨8.3%。因此,预计今年下半年我国肉鸡生产将呈现恢复性增长。

(2)价格方面

随着H7N9疫情的逐步消散,需求端也开始逐步复苏。由于下半年节日相对比较集中,肉鸡需求量将会增加,肉鸡养殖发展势头也逐渐好转,肉鸡价格将会上涨;随着禽流感疫情的不利影响明显减弱,以及媒体公布的关于“冰鲜鸡”消息等,都有利于肉鸡行情的稳中上涨。养殖户补栏积极性重新恢复,尤其是生长周期较短的快大鸡和白鸡供应量会恢复较快。预计下半年由于供给减少,肉鸡价格将稳中有升。

(3)贸易方面

据美国农业部海外农业局(FAS)报告,因受H7N9流感影响,中国鸡肉消费被抑制,2014年进口量减至23.5万吨;因中国出口加工鸡肉不受禽流感影响,鸡肉出口量43万吨,同比增加4%。

2014年国际鸡肉贸易竞争会更加激烈,出口形势不容乐观。一是日韩自去年起加大对中国禽肉的检疫力度;二是中国禽肉在美国市场范围进一步缩小。美国众院拨款委员会通过了有关修正案,要求禁止中国生产的禽肉产品进入美全国学校午餐计划、学校早餐计划、儿童与成人食品计划和夏季食品服务计划。这无疑加大了中国禽肉出口美国的难度。

2 国际市场

世界鸡肉产量、贸易均增加。据美国农业部4月份最新数据:全球鸡肉产量增速最近几年显著下降。2009~2012年鸡肉产量年均增长约4%,但2012年以来全球鸡肉产量增速将至2%以下,2013年鸡肉产量增速仅为0.99%。预计2014年全球鸡肉产量将达到8529.2万吨,同比增长1.5%,主要生产国美国和巴西同比分别增长1.8%和3%,中国鸡肉产量减少。抑制全球鸡肉产量增长的重要因素仍然是疫病,尤其是禽流感,而饲料成本的上涨是最近鸡肉产量增长的最大影响因素。2013~2014年全球粗粮和大豆供应预期增长,因此将有助于缓解饲料原料价格的上涨。2014年全球鸡肉消费量预计在8345.3万吨左右,同比增长1.1%。由于人口增加、收入提高和消费喜好,发展中国家鸡肉需求预计将继续增加。中国鸡肉消费量下降至1250.5万吨,但是由于中国消费者食品消费喜好的转变、快餐业发展以及冷冻加工食品业的发展,将有助于肉鸡产业的发展,行业景气度将逐步回升。

2014年全球鸡肉进口总量达887.3万吨,同比增长2.5%。日本进口量将萎缩,主要是由于国内供应量丰富,而中国由于H7N9流感导致禽肉消费明显下降。由于国内生产量的大幅增加,俄罗斯进口量53万吨,仍低于2005~2006年的一半。2014年肉鸡出口预计在1074.3万吨,巴西、泰国出口有明显增长,欧盟出口则有小幅增长。

1、凡注明为其它媒体来源的信息,均为转载自其它媒体,转载并不代表本网赞同其观点,也不代表本网对其真实性负责。

2、您若对该内容有疑问,请即与本网联系,本网将迅速给您回应并做处理。

3、本网站将尽力保证服务的及时性、客观性,但不保证服务一定能满足用户的要求,也不保证服务不会受中断。本网站所提供的所有信息和数据服务仅限于用户参考,不对用户的商业运作做任何具体性指导。用户因参考本网站提供的信息所带来的一切风险及法律后果由用户自行承担。