全球兽药行业市场规模分析

时间:2013-11-25

来源:鸡病专业网采编

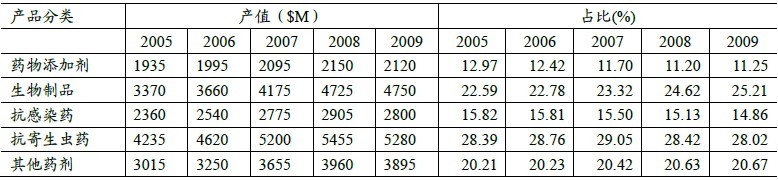

在2008年国内 兽药的181.58亿元销售额中,兽用化药类122.3亿元、生物制品类43.99亿元、中兽药类15.29亿元,分别占比为67.35%、24.23%、8.42%,到目前,据不完全统计,这三类药品的占比分别为69%、20%、11%左右,一直以来,我国兽用化药在兽药中占比最大。而在1987~2009年间我国农业部批准的343种新兽用化学药物中,合成抗菌药30%,抗生素20%,抗寄生虫药17%,抗球虫药4%,中药8%,消毒药6%,促生长剂4%,其他11%,我国兽用化药中抗微生物药占比最大。下表为全球动保市场2005~2009年各类药物的产值和占比趋势:

表1:2005~2009年全球动保分类产品产值

根据动物保护联盟的统计(数据不包含中国),2011年全球兽药市场以上五类药物产品的占比分别为13.01%、28.44%、20.7%、29.68%和16.29%。从全球动保市场看,兽用化药也是整体兽药的主要部分,其中,抗感染药规模小于抗寄生虫药,并且占比有不断下降的趋势,部分原因是国外养殖强调预防重于治疗,欧盟从2006年1月1日起禁止所有抗菌药物、促生长添加剂在养殖业中使用,同时对抗菌药在动物性食品中的残留问题高度关注,都使得抗感染药物的市场销售额不断下降;抗寄生虫药一直都占据超过1/4的份额,则是由于国外食品动物以牛为主,且宠物市场规模较大,这两类物种对抗寄生虫药的需求较大。而兽用生物制品的规模和占比都呈不断上升的态势,2011年的规模占比达到近30%,这也是由于国外一直以来强调对动物疫病的预防甚于治疗的结果。

我国的养殖观念也正在发生更新,从过去的“治疗为主”逐渐转变为“预防为主”,以及人们对食品安全要求的提高开始对兽药残留等问题关注,未来以预防为主的兽用生物制品和以无残留、性价比高的兽用中药的增速将超过兽用化药。

目前,全球兽药产业销售额已超过200亿美元,近几年年均增长率超过6%。美国、西欧和日本是兽药行业发展最为成熟的地区,这些发达地区的兽药生产企业数量并不多,但企业生产规模大。例如,在美国有兽药厂200多家(兽用生物制品厂150余家),销售收入达33亿美元。近年国际市场兽药产业已进入垄断发展时期,跨国企业纷纷兼并重组,全球前五大动物保健品公司的行业市场占有率从1998年的34%提高到2009年的65%,市场集中度不断提高,梅里亚、辉瑞和拜耳等的年产销量均在10亿美元以上。

图1:全球前五大兽药企业销售额占全球市场的份额比重

我国动保行业经过改革开放以来的30年获得了一定的发展,特别是近几年,我国兽药企业发展较快,兽药销售额从2007年178.14亿元增长至2010年的304.38亿元,年平均复合增长率达到20%,远远高过全球平均水平。但在过去散户养殖为主、非标准养殖模式及缺乏相应政策支持等的环境下,兽药企业家数曾极速增长,在强制实施GMP认证(兽药生产企业质量管理规范)以前的2005年有2600多家生产企业,但规模普遍偏小、产品质量普遍偏低。

图2:国内2007年-2010年兽药销售额趋势(亿元)

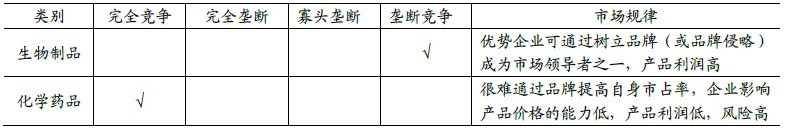

2010年,我国兽用生物制品企业CR5为32.72%(前五名销售额占行业总销售额的比例,以此类推),CR10为53.39%,可见,生物制品行业的集中度较高,竞争主要集中在大型企业之间。从禽畜应用范围角度看,猪用生物制品和禽用生物制品的CR10指标分别为62.66%和80.68%,牛马用指标超过90%,较行业整体水平更高,呈现垄断竞争的格局(主要是由于强免疫苗的定点生产和招标体系)。

而在化药企业中,90%左右为小型企业和中小型企业,2008年、2009年、2010年化药行业的集中度CR10分别为15.13%、16%和18.75%,虽然集中度呈逐渐提高的态势,但整体仍较低,而目前中兽药市场集中度也仅为20%左右。

国外非常注重对兽药产品的研发投入,除政府会投入大量的资金外,行业里的大公司每年用于新药研发的资金一般占其销售额的15%~20%(据统计,成功开发一种新产品平均需要7~10年,费用为0.8~1亿美元),而目前国内兽药企业的研发占销售额的比例在4%~7%区间,而行业平均水平不到5%(只有少数大企业具备一定的自主研发能力,如:中牧股份、金宇集团、广东永顺、大华农、普莱柯),这就造成了我国兽药产品普遍技术含量不高、创新水平低,长期处于仿制国外过期专利药的阶段。

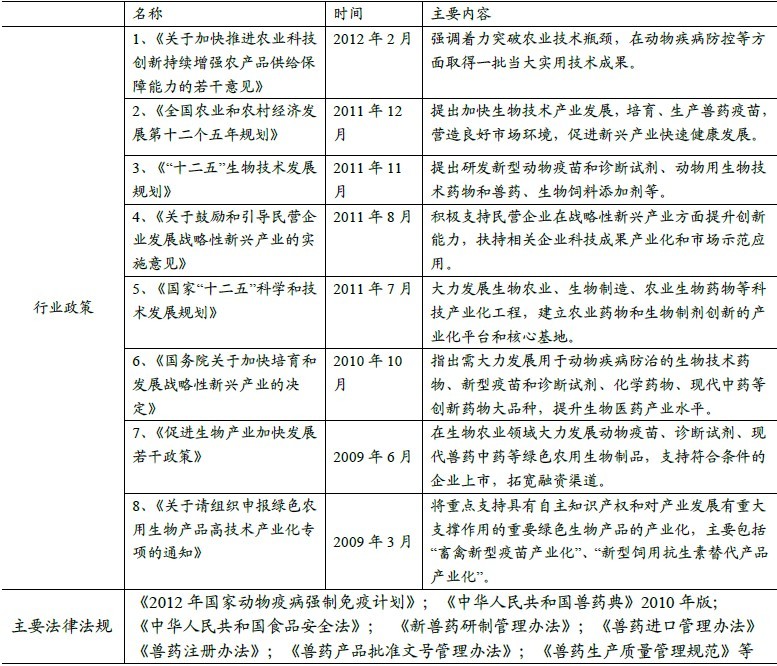

近几年,我国少数产品的研发已接近国际水平(兽用疫苗方面的如猪瘟活疫苗、马传染性贫血活疫苗、布氏杆菌猪二号活疫苗和猪喘气病活疫苗等)。在国家相关产业政策的推出、行业监管规范要求、下游养殖业规模化发展需求等多方因素促进下,我国动保行业也将遵循国外发达成熟市场的轨迹,将经历一个产品质量、技术水平普遍提高的阶段,而只有大的兽药生产企业才可能具有研发投入或成果转化实力,这将促使行业的集中度提高,富集效应进一步凸显。也即整体动保业发展模式逐步实现由数量型向质量型过渡,出现具有研发、营销优势的规模化企业引领行业规范发展。

表3:近年主要兽药行业政策及行业规范

特别是2006年1月1日开始强制实施的《兽药生产质量管理规范》(《兽药GMP规范》),要求兽药生产企业必须满足一系列的规范条件才能得到认证,而后才可办理《兽药生产许可证》及产品批准文号获得正常合法生产资格,于是初始大量的产品质量差、经营不规范的企业被淘汰。近几年,陆续一些新的兽药企业获得认证资格,兽药生产企业总数达到1700多家。虽然部分企业获得了相关认证,但不可否认目前我国大多数生产企业并不是真正符合要求,能够严格持续按照规范条件生产。但行业规范的趋势不可逆转,预计到2020年,生产企业经过优胜劣汰、兼并重组后,定位将基本完成,行业竞争格局将趋于稳定。

1、凡注明为其它媒体来源的信息,均为转载自其它媒体,转载并不代表本网赞同其观点,也不代表本网对其真实性负责。

2、您若对该内容有疑问,请即与本网联系,本网将迅速给您回应并做处理。

3、本网站将尽力保证服务的及时性、客观性,但不保证服务一定能满足用户的要求,也不保证服务不会受中断。本网站所提供的所有信息和数据服务仅限于用户参考,不对用户的商业运作做任何具体性指导。用户因参考本网站提供的信息所带来的一切风险及法律后果由用户自行承担。