禽链公司的困境反转观察

时间:2015-10-28

来源:摩尔金融

【行业困境观察】

A、白羽鸡行业从景气到低迷

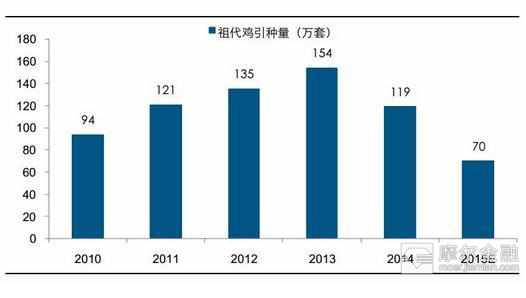

从09年开始,白羽鸡行业一直处于景气周期,鸡苗价格在2011年8月达到了5元/羽,鸡肉价格达到了18000元/吨,均接近历史高位。同时白羽鸡祖代鸡的引种量持续增长,2013年达到历史高峰150.8万套,上游供给增加对鸡苗鸡肉价格的负面影响逐渐传导,加上速生鸡、H7N9流感、福喜事件一系列食品安全黑天鹅事件的影响,白羽肉鸡行业进入了供大于求得失衡状态,禽链公司业绩出现亏损困境。11年是分水岭,12年开始盈利水平已经开始下降,而在13年之前祖代鸡引种一直处于惯性增长,白羽鸡行业遭遇了供给与需求负面影响的叠加,近两年的行业调整由此展开。

主要禽链公司近几年营收净利表现。

|

2009 |

2010

|

2011

|

2012

|

2013

|

2014

|

||

| 益生股份 |

营收.亿

|

3.65

|

4.59

|

7.70

|

6.01

|

5.03

|

8.42

|

| 净利.亿 |

0.81

|

0.47

|

2.34

|

0.11

|

-2.89

|

0.24

|

|

|

民和股份

|

营收.亿

|

7.26

|

10.0

|

13.5

|

11.9

|

9.96

|

11.9

|

|

净利.亿

|

-0.42

|

0.44

|

1.87

|

-0.82

|

-2.45

|

0.63

|

|

| 圣农发展 |

营收.亿

|

14.4

|

20.7

|

31.1

|

41.0

|

47.1

|

64.4

|

|

净利.亿

|

2.00

|

2.78

|

4.68

|

0.026

|

-2.2

|

0.76

|

|

|

仙坛股份

|

营收.亿

|

12.4

|

15.9

|

18.5

|

20.1

|

17.7

|

17.3

|

|

净利.亿

|

0.75

|

1.08

|

1.98

|

0.87

|

0.48

|

0.44

|

B、供给端收缩鸡苗引进,调整供需平衡

为应对白羽肉鸡疲弱的市场环境,2014年,我国白羽肉鸡联盟成立,通过限制祖代鸡引种量,从源头控制供给解决行业产能过剩持续亏损的困境。祖代鸡企业签订了祖代种鸡引进数量承诺书,承诺2014年祖代鸡引种量减至121万套,减少21.51%;2015年同意继续减产10%,确定2015年祖代鸡引种量减至108.9万套。从行业了解我国白羽鸡供需平衡的引种量应在每年100万套左右。

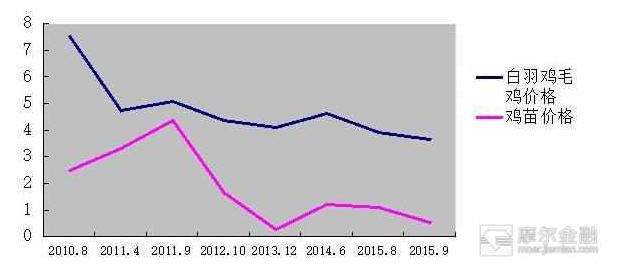

但是今年祖代鸡的引种量在调控的基础上大幅减少,2015年美国因爆发禽流感而被封关,祖代鸡已连续多月无法从美国进口, 2015年1-6月,国内祖代鸡累计引种30.65万套,较2014年同期引种的53.45万套减少了 42.66%, 根据畜牧业协会数据, 2015年7月份国内祖代鸡单月引种量仅为4万套。 预计2015年祖代进口量将较2014年大幅度减少。全年预计引种量不超过70万套。根据白羽肉鸡从祖代鸡---父母代----到商品代大约12个月左右的生产周期,今年上半年开始的供给大幅减少,最晚一年以后将会传导到商品肉鸡价格,但是由于市场预期因素,价格变化可能会提前。 未来可能会面临无鸡可养的尴尬局面,使行业走向另一个极端,鸡苗以及鸡肉价格的大幅上涨可能只是时间问题。截至15年9月份目前从全国各地主要鸡苗市场观察,鸡苗价格差不多在0.5-0.8元/羽,与11年的高点5元/羽相比,目前的鸡苗价格就像处于“L”型底部,未来面对更多的是正面不确定性带来的机会。

C、白羽肉鸡公司业务缺乏多元化下游渠道,业绩容易波动

白羽肉鸡行业的发展一定程度上依赖洋快餐的发展。目前洋快餐在中国的发展速度已经过了高峰期,二三线城市也基本已经饱和 ,国内下游鸡肉食品深加工发展薄弱,下游需求不够多元化,导致禽链企业在面对鸡价波动时略显被动。目前像圣农发展(002299,股吧)以及仙坛股份(002746,股吧)这样的鸡肉企业,也在积极尝试下游产业的多元化。

圣农正在尝试B2C,专门成立了 B2C团队,在生产基地周边建立服务终端消费者的销售网络,销售网络将以县城为单位,采用加盟的方式设立圣农产品(000061,股吧)专卖店,在覆盖冷冻鸡肉产品批发的同时,直接向终端消费者出售冰鲜的鸡肉产品,未来消费者可以直接从市面上购买冰鲜的圣农产品。

仙坛股份新增募投熟食鸡肉项目。公司可以延伸产业链,扩大经营规模,增加高毛利产品提升盈利空间。

熟食主要面向市场为快餐连锁店、学校餐厅、企业食堂、配餐中心、商场超市、农贸市场等。仙坛这样具备上游鸡肉供给的基础,拓展熟食还是值得一做。目前洋快餐的市场需求逐渐饱和,鸡肉企业以前做批发生意是好做的,但是大客户需求减弱无疑是致命的,现在想想多元化的出路颇有必要。

这个问题告诉我们,这个行业长期看可能不是个好生意:大客户批发商影响减弱、下游虽能多元化但难说有什么护城河。但这并不影响未来价格变化带来的业绩弹性,做投资or投机有时候只需要有一个理由,能成一波行情就行。

【中国禽类养殖的现状简析】

A、为什么要引种?

白羽鸡原种并不在中国,国内现存的肉鸡品种较少,南方的三黄鸡算一个保留品种。其次,国内育种、管理技术不够,引进的鸡苗几代之后产蛋量都会衰减,几代之后几乎不能维持祖代的繁殖能力和生长水平;最后,自行育种成功率低、成本高,养殖业原本毛利就很低,采取国外引种的方式无疑更具经济效应,对于育种过去也有很多尝试过,但都最后都进入了引种--培育--退化--再引种的死循环。以上几个原因基本导致了我们国家禽饲养业依赖海外引种的现状。

中国的白羽肉鸡品种全部从国外进口,以引进祖代为主。目前引进品种主要来自三大育种公司,分别是:

(1)美国科宝公司(Cobb-Van-trees),主要产品有科宝500(Cobb-500)、艾维茵48(Avian48)和科宝700(Cobb700),产品特点是肉鸡性能好,主要体现在增重速度快,饲料转化效率高,出肉率高和死亡率低。

(2)美国安伟杰公司(Aviagen),其主要产品有:罗斯308 (Ross308)、罗斯508(Ross508)和爱拔益加(AA+)等。

(3)法国哈巴德公司(Hubbard),其主要产品是哈巴德(HubbardHi-y)。

益生股份是中国最大的祖代种鸡养殖企业,益生的祖代鸡品种主要引进的是安伟杰公司的AA+与罗斯308。

【禽链公司中的高弹性品种】

今年鸡苗供给超预期减少导致未来鸡苗涨价将会是大概率事件,除非再次发生禽流感的黑天鹅事件。基于禽链公司经历了三年的困境行业供给泡沫已经挤压充分,下游需求也较为稳定,相关公司股价乐观情绪较少,价格不高,此时参与风险不大,值得关注。对于具体参与品种,个人更倾向于弹性更大的鸡苗养殖企业。

数据说话:

白羽肉鸡鸡苗价格的历史变动情况 :单位:/羽

|

2010.8

|

2011.4

|

2011.9

|

2012.10

|

2013.12

|

2014.12

|

2015.8

|

2015.10

|

|

2.4-2.6

|

3.3

|

4.34

|

1.5-1.8

|

0.2-0.35

|

1.1-1.3

|

0.7-1.5

|

0.4-0.7

|

白羽肉鸡毛鸡价格历史变动情况:单位:/斤

|

2010.8

|

2011.4

|

2011.9

|

2012.10

|

2013.12

|

2014.6

|

2015.8

|

2015.9

|

|

7.5

|

4.75

|

5.09

|

4.3-4.4

|

4.0-4.2

|

4.62

|

3.82-4.15

|

3.5-3.8

|

白羽鸡鸡苗价格方差=1.996 白羽肉鸡毛鸡价格方差=1.459,鸡苗价格的波动性强于毛鸡肉价格。目前鸡苗及鸡肉价格均处于低位,未来鸡苗价格可能弹性更大,下游鸡肉从历史波动性低于鸡苗,并且下游白羽鸡肉需求方溢价能力较强,也可能会制约白羽鸡肉价格空间。祖代鸡养殖龙头益生股份(002458,股吧),以及父母代鸡养殖龙头民和股份(002234,股吧)是禽链中值得关注的高弹性标的。

1、凡注明为其它媒体来源的信息,均为转载自其它媒体,转载并不代表本网赞同其观点,也不代表本网对其真实性负责。

2、您若对该内容有疑问,请即与本网联系,本网将迅速给您回应并做处理。

3、我公司将尽力保证服务的及时性、客观性,但不保证服务一定能满足用户的要求,也不保证服务不会受中断。我公司所提供的所有信息和数据服务仅限于用户参考,不对用户的商业运作做任何具体性指导。用户因参考我公司提供的信息所带来的一切风险及法律后果由用户自行承担。